当特斯拉因电池安全问题单日暴跌12%时,比亚迪股价却逆势上涨3%;2024年某医药龙头因临床试验失败市值蒸发400亿,但同行创新药企股价创新高。这些现象揭示了资本市场的生存法则:非系统性风险是可以通过智慧化解的“局部战争”。本文将为您拆解这种可防可控的风险类型。

一、非系统性风险的本质特征

非系统性风险是特定企业、行业或资产面临的“个性化风险”,具有三大核心属性:

可分散性:通过多元化投资可降低影响。经典案例是1957年马科维茨提出的“鸡蛋篮子理论”——持有20只不同行业股票,组合波动率可降低40%。

局部性:仅影响特定领域。2023年教培行业整顿期间,新东方转型直播带货市值反弹300%,而纯K12业务企业平均跌幅超80%。

可预测性:通过深度研究可提前识别。巴菲特2016年买入苹果时,其供应链管理漏洞已被分析团队提前预警,但通过谈判获得优先供货权化解风险。

二、五大典型风险类型与案例

1. 经营风险

案例:2024年瑞幸咖啡因财务造假退市,但通过私域流量运营实现单店盈利,2025年门店数反超星巴克中国。

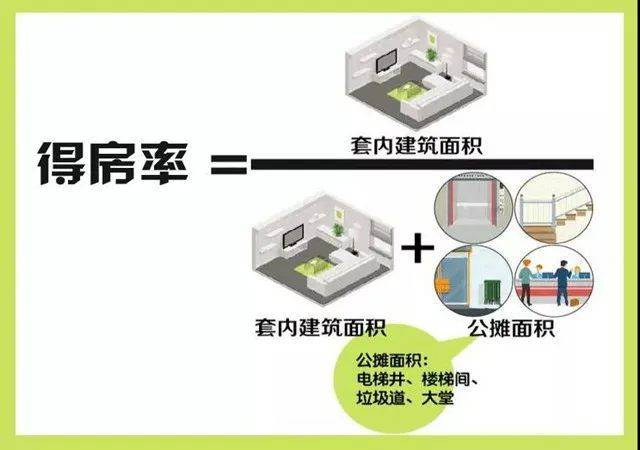

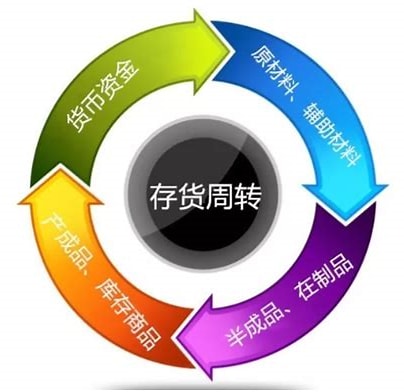

识别指标:应收账款周转天数超过90天、存货周转率低于行业均值30%。

2. 财务风险

案例:恒大集团2021年资产负债率达82%,远超房地产行业安全线70%,最终引发债务危机。

预警信号:流动比率<1.5、利息保障倍数<3、现金短债比<1。

3. 行业风险

案例:2025年光伏行业产能过剩,隆基绿能通过提前布局氢能业务,营收结构中新能源占比提升至45%,对冲行业波动。

分析工具:波特五力模型(供应商议价能力、购买者议价能力、潜在进入者威胁、替代品威胁、同业竞争程度)。

4. 管理风险

案例:2023年OpenAI董事会内斗导致CEO奥特曼短暂离职,微软股价单日下跌2.3%,但通过快速斡旋挽回损失。

监测维度:高管持股比例、股权激励计划、核心团队稳定性。

5. 事件性风险

案例:2024年波音737MAX空难后,空客A320neo订单量激增40%,显示市场替代效应。

应对策略:建立“黑天鹅事件”应急预案,如双供应商体系、保险对冲。

三、风险识别与防控体系

1. 定量分析工具

阿尔法系数:衡量超额收益能力。贵州茅台近5年阿尔法值达8.2,显著跑赢沪深300指数。

夏普比率:评估风险调整后收益。2024年量化基金中,幻方量化夏普比率1.8,高于行业平均1.2。

在险价值(VaR):招商银行使用99%置信度下的日VaR模型,将市场风险资本占用降低25%。

2. 定性分析框架

SWOT分析:宁德时代2025年战略显示,其优势(S)在于技术专利数全球第一,威胁(T)来自欧美本土化保护政策。

ESG评估:隆基绿能因碳排放强度低于行业均值40%,获得欧盟碳关税豁免。

3. 防控策略矩阵

| 风险类型 | 防控措施 | 案例 |

|---|---|---|

| 经营风险 | 业务多元化、供应链优化 | 美的集团收购库卡机器人 |

| 财务风险 | 优化资本结构、保持充足现金流 | 腾讯控股现金储备超3000亿 |

| 行业风险 | 跨行业布局、技术储备 | 华为布局智能汽车解决方案 |

| 管理风险 | 完善治理结构、股权激励 | 阿里巴巴合伙人制度 |

| 事件性风险 | 危机公关预案、保险对冲 | 三星Note7爆炸事件处理 |

四、个人投资者的实战技巧

组合构建法则:

行业分散:覆盖消费、医药、科技等5个以上赛道

市值分层:大盘股(40%)、中盘股(30%)、小盘股(30%)

风格平衡:成长股与价值股按6:4配置

动态调整策略:

季度再平衡:每季度调整使组合恢复初始权重

止损机制:单只股票亏损达20%时强制止损

盈利保护:对盈利超30%的持仓设置跟踪止盈

信息监测清单:

财报关键指标:营收增长率、毛利率、ROE

行业动态:政策变化、技术突破、竞争格局

管理层变动:CEO更替、核心技术人员流失

在风险与收益共舞的资本市场,非系统性风险既是挑战更是机遇。正如彼得·林奇所言:“投资成功的关键在于,既要避免重大亏损,又要抓住确定性机会。”通过构建科学的风险防控体系,投资者完全可以将非系统性风险转化为超额收益的源泉。记住:最好的防御不是躲避子弹,而是精准拆弹。