在股市中,有人追逐短期热点,有人沉迷技术图表,而有一群人始终坚信:价格终将回归价值。他们像寻宝者般翻阅财报、分析行业,在市场恐慌时买入,在泡沫膨胀时离场。这就是价值投资——一种穿越牛熊的投资哲学。

一、价值投资的“基因密码”

价值投资的核心逻辑可以浓缩为一句话:以低于内在价值的价格买入资产,等待市场纠正错误定价。这一理念由本杰明·格雷厄姆在1934年提出,其经典著作《证券分析》被誉为“投资者圣经”。他的学生沃伦·巴菲特则将其发扬光大,用60年实践证明:“买股票就是买公司”并非空谈。

价值投资的三大支柱:

安全边际:只买入价格远低于内在价值的资产,为判断失误留出缓冲空间。

能力圈:只投资自己理解的行业和公司,拒绝盲目跟风。

长期视角:忽略短期波动,专注企业长期价值增长。

二、价值投资的“寻宝地图”

如何判断一家公司是否被低估?价值投资者有一套系统方法:

财务透视镜

低市盈率(PE):股价与每股收益的比值,低于行业平均可能暗示低估。

高股息率:稳定分红的公司往往财务健康,如消费、公用事业行业。

低市净率(PB):股价与净资产的比值,小于1可能意味着资产被贱卖。

案例:2016年茅台市盈率跌至15倍时,价值投资者看到的是其品牌垄断力和提价空间,而非短期销量波动。行业护城河

优秀的公司必须具备持续竞争优势:技术壁垒:如芯片制造、医药研发。

成本优势:如沃尔玛的供应链管理。

网络效应:如微信、支付宝的用户粘性。

管理层质检

巴菲特曾说:“我们投资的是人。”优秀管理层应具备:诚信记录

资本配置能力

行业洞察力

三、价值投资的“反人性”挑战

尽管逻辑清晰,但价值投资在实践中充满挑战:

“孤独的逆行者”

当市场疯狂追捧科技股时,价值投资者可能重仓被冷落的银行股。2000年互联网泡沫时期,巴菲特因坚持不投资科技股被嘲笑,但泡沫破裂后他的持仓反而逆势上涨。“时间的敌人”

价值回归可能需要数年甚至更久。2012年白酒行业因政策调整暴跌,但坚持持有的投资者在2016年后迎来行业复苏,收益超300%。“价值陷阱”风险

某些低价股可能因基本面恶化永远无法回归价值。避免方法:关注现金流而非仅看利润

分析行业趋势而非静态估值

四、普通投资者的“价值投资工具箱”

对于非专业投资者,可通过以下方式实践价值投资:

指数基金定投

选择覆盖优质企业的指数(如沪深300价值指数),通过定期投资平滑波动,分享经济增长红利。红利策略基金

这类基金专门投资高分红公司,天然具备价值属性。数据显示,A股高股息组合过去10年年化收益超10%。“傻瓜式”选股法

连续5年ROE>15%

经营现金流净额>净利润

毛利率稳定在30%以上

满足以上条件的公司,通常具备持续竞争优势。

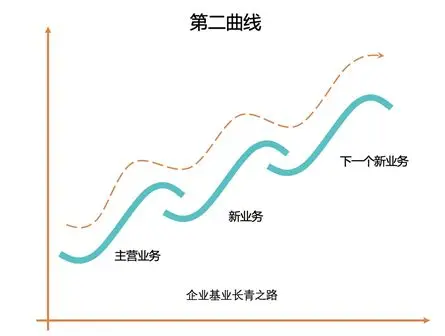

五、价值投资的未来进化

随着市场变化,价值投资也在融入新元素:

ESG价值因子

环境、社会和治理表现优异的企业,长期可能获得更高估值。如新能源车企因低碳属性享受溢价。科技股价值评估

对互联网公司,用户增长、市场份额等非财务指标成为新估值维度。亚马逊长期亏损但市值突破万亿美元,正是因其网络效应带来的未来价值预期。全球化配置

通过QDII基金投资海外低估资产,如2023年日本股市因改革预期出现价值重估机会。

价值投资不是刻板的教条,而是一种思维框架:用理性对抗情绪,用耐心战胜时间。正如格雷厄姆所说:“市场短期是投票机,长期是称重机。”在算法交易盛行、信息过载的今天,这种回归本质的投资方式,或许正是普通投资者穿越迷雾的灯塔。